开年以来A股市场并未迎来转折,科技成长类指数一路领跌。为什么释放了这么多利好,不见起色?有哪些因素导致了持续下跌?

数据来源:wind 1月26日

1、【市场分化,加速科技板块出清】近期受一系列政策组合拳影响,低BP、高股息、中特股持续受到资金追捧,增量资金更愿意追逐阻力较小、政策力度较大的方向。而成长风格的压力一方面来自于增量资金的匮乏,另一方面在赚钱效应倾斜之后,市场阶段分化会愈发明显,直到一方开始恐高,资金再次腾挪才有可能打破当前的失衡状态。

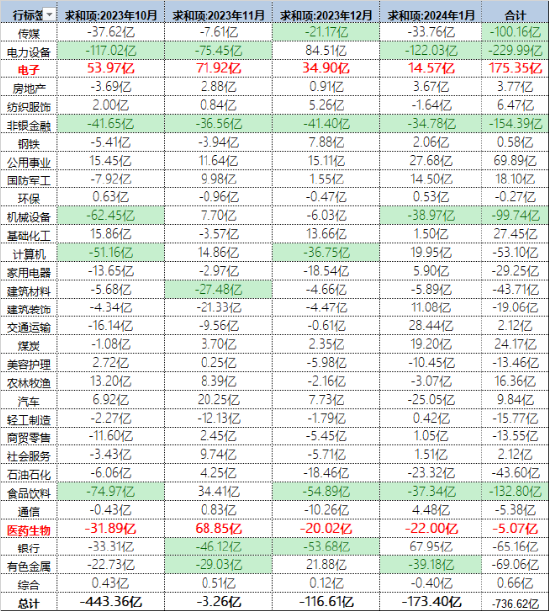

2、【外资并非主因】:开年以来北向资金流出A股173.4亿元。板块维度科创板流入16.37亿元,近4个月流入73.85亿元,是A股唯一外资正流入板块。当前北向资金日成交金额占沪深两市成交金额的12-15%,并非卖出主力军,在科创板上也未现流出压力,开年以来科创板的调整压力大概率不是来自于外资。

数据来源:wind 1月26日

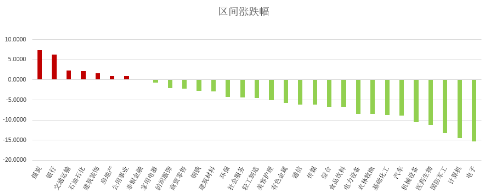

分行业来看,本月外资卖出最多的前5大行业为电力设备(新能源)、非银金融、食品饮料、传媒、机械设备。流入较多的行业为电子、公用事业、基础化工、国防军工、煤炭、农林牧渔,医药行业小幅流出。但是资金面偏暖的电子并未出现在区间涨幅前列,反而大幅下挫,综上,卖出主力主要来自于内资。

数据来源:wind 2024/1/26

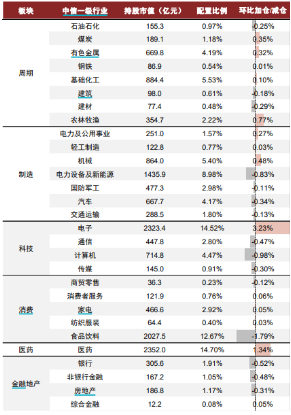

3、【公募基金高仓位运作】2023年4季报显示,主动权益基金仓位较3季度有所增加,平均股票仓位为87.16%,相比上季度末上升0.32个百分点,分类型来看,普通股票、偏股混合型基金股票仓位小幅提升,灵活配置、平衡混合型基金略有降低。仓位分别为89.94%、87.81%、84.72%、62.90%。整体处于高仓位运作,导致近期加仓动力不足。

行业方面,2023Q4 主动权益公募基金增配电子、医药及农林牧渔行业,减持食品饮料、计算机。增持后医药、电子跃居主动权益持股第一、二大行业。

近期随着市场连续下跌,一定程度受到市场调整带来的赎回压力影响,可能被动减持了仓位较高的电子和医药。

数据来源:中金公司 2023/12/31

4、【行业利空】:电子行业复苏进程缓慢,德州仪器是全球第一大模拟电路元件和数字信号处理器制造商,其模拟和数字信号处理芯片技术在全球处于领先地位。于1月23日发布2023年第四季度财报,四季度公司营收40.77亿美元,同比-12.7%/环比-10.04%,净利润13.71亿美元,同比-30.12%/环比-19.78%。公司表示在23Q4逐步降低工厂开工率,对23Q4毛利率产生影响,预计在24Q1将进一步调整产能利用率,同时24Q1库存水平或持续上行。分领域看,汽车市场因客户去库存导致3.5年来首次出现环比下降,工业、个人电子领域发货量远低于需求,23Q4和24Q1取消订单的数量较多。分地区看,23Q4唯一上升的地区是除中国外的亚太地区,其它市场都出现了普遍下降,中国市场暂未见复苏迹象。

医药行业利空突袭。药明系周五股价大跌,药明康德A股股价跌停,H股跌超16%,药明生物跌超18%。药明康德发布澄清公告称,美国生物安全法草案内容仍有待进一步审议并可能变更,公司正与咨询顾问一起密切关注这项草案立法程序进展。药明生物指出,这只是一个议员提议,到变成法律是极小概率事件。

从过往大熊市末端历程来看,2008年9月中旬-11月初,利好政策频出,贷款利率和准备金率下调、IPO暂停、调降印花税,汇金入市购入工、中、建三行股票,但A股仍处于大幅下跌状态,11月初之后,政府加大货币政策力度的同时推出“四万亿”等一系列经济刺激政策,市场情绪转暖,结束了资金面的负反馈,股市止跌企稳。

2015年熊市是由于一系列救市政策的接连出台改善了场内流动性,包括15年6-7月“双降”、暂停IPO、汇金买入ETF、8月养老金入市、限制股指期货市场过度投机、16年初熔断机制暂停、注册制暂缓施行,以及供给侧改革的逐步落地,之后基本面有所好转,16年初PMI环比回升、1-2月工企利润同比转正。

牛市无视利空,熊市无视利好,本轮市场走出资金面负反馈的关键在于增量资金呵护下,强力政策去扭转了悲观预期。随着“悲观者”的出清,想进来的人对市场开始有想法,离市场底就不远了。

相关产品:

【科创100ETF华夏】:(场内代码:588800,场外:A类020291/C类020292):紧密追踪上证科创板100指数,于2023年11月16日上市,产品聚焦生物医药、电子、计算机、新能源等高新技术产业和战略性新兴产业,硬科技含量高,在科技浪潮和消费复苏的持续演绎下,科创100指数景气度有望持续好转,是布局我国科技创新与产业结构升级的有利工具。

【科创50ETF】:(场内代码588000,场外:C类:011613/A类:011612)目前是市场上规模最大、流动性最好的跟踪科创板的指数产品。上市以来,波段特征明显,符合科技创新企业高弹性、高波动的特征,比较适合有一定投资经验的投资人在二级市场进行波段操作,同时也可以在场外作为中长期的定投品种。

风险提示:数据来源:Wind,本资料(含表格、文字、图片)仅为服务信息,手工统计仅为参考,不作为个股推荐,不构成对于投资者的实质性建议或承诺,也不作为任何法律文件。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。文中提及ETF涨幅为二级市场价格涨幅,基金场内价格不代表基金净值,基金产品历史业绩不预示其未来表现,指数业绩不代表基金未来表现。基金资产投资于科创板,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于创业板上市公司股票价格波动较大的风险、流动性风险、退市风险等。科创100ETF华夏、科创50ETF及其联接基金风险等级R4,属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,定期定额投资不能保证投资人获得收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。