炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近期,正在排队的6家拟IPO券商频频出现重大事项,如渤海证券因财务顾问业务违法违规被立案调查、东莞证券第一大股东变更……

其中,排队时间本就很长的渤海证券,在大股东高比例股权质押成为老大难问题后,被立案调查或又将成为一大上市障碍。被立案调查背后,渤海证券部分财务顾问项目的费用及费用率畸高,三个财务顾问项目的收入就高达4.26亿元,在2019年排到行业前六。此外,渤海证券承担的个别财务顾问项目,竟能提前三年锁定收入,颇为蹊跷。

2021年递交上市申请以来,渤海证券的净利率接近“腰斩”,净资产收益率更是直线下滑,公司业绩和盈利也是大幅波动,整体上大幅下滑,一个重要原因是公司过于依赖投资业务。而能体现差异化特色的投行业务,渤海证券在经历2019年高光时刻后迅速变脸,2023年的股票承销保荐收入为0,储备项目已经连续两年为0,这对于“靠天吃饭”的渤海证券是一个不利信号。

部分财务顾问项目费用畸高 个别项目能够提前三年锁定巨额收益?

近日,渤海证券因财务顾问业务违法违规被立案调查。不过,渤海证券的公告并没有公布因哪一个具体的财务项目违规遭罚。

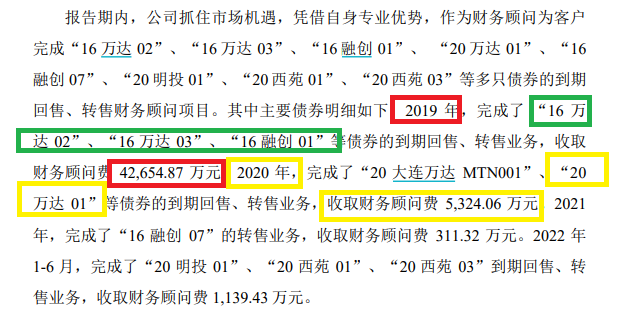

招股书显示,2019-2021年、2022年上半年,渤海证券公司作为财务顾问为客户完成“16万达02”、“16万达03”、“16融创01”、 “20万达01”、“16融创07”、“20明投01”、“20西苑01”、“20西苑03”等多只债券的到期回售、转售财务顾问项目。

其中2019年,渤海证券完成了“16万达02”(发行规模80亿元)、“16万达03”(50亿元)、“16融创01”(15亿元)等债券的到期回售、转售业务,收取财务顾问费42,654.87万元。值得关注的是,渤海证券承担上述三个债券项目的业务金额要小于或等于145亿元,因为并不是所有的投资者都会选择到期回售权。

三个财务顾问项目的财务顾问收入就可以达到4.26亿元,这在所有券商中可以排到第六。wind显示,2019年财务顾问业务手续费及佣金收入排名前六的上市券商分别是中信证券、海通证券、中金公司、中信建投、华泰证券、国泰君安,金额分别为9.2亿元、8.59亿元、 6.75亿元、5.75亿元、 5.06 亿元、3.27亿元。渤海证券上述三个财务顾问项目合计4.26亿元的收入,可以超越国泰君安排到行业第六。

与渤海证券收入相近的华泰证券相比,华泰证券2019年作为财务顾问承担的并购重组交易家数14家,行业排名第一 ;交易金额1,280.65 亿元,行业排名第一。14家项目合计交易金额1280亿元,华泰证券的财务顾问收入为5.06 亿元;而渤海证券三个项目不超过145亿元的交易金额就获得4.26亿元收入,可见收费较高。

与正在排队的IPO券商相比,渤海证券上述三个财务顾问项目的收费更是畸高。2019-2021年、2022年上半年,华龙证券北京分公司完成财务顾问项目数量分别为31个、20个、19个和5个,财务顾问收入分别为1,317.74万元、680.13万元、807.09万元和76.42万元。同期,华宝证券完成财务顾问项目数量分别为6单、9单、17单和10单,实现财务顾问业务收入分别为174.5万元、445.72万元、2,649.37万元和 411.58万元,与渤海证券3个项目4.26亿元的收入相比简直是有云泥之别。

即便按照公司债承销的费用率计算(wind显示一般不超过2%,通常在1%~1.5%之间),渤海证券担任的“16万达02”、“16万达03”、“16融创01”三家项目的财务顾问费用率超过2.94%(注:费用率=财务顾问费用/业务总规模,由于回售转售金额低于或等于发行规模,故实际费用率超过2.94%),显著偏高。

渤海证券对上述三家财务顾问项目的费用及费用率对比同行显著偏高,中间是否有猫腻,是否违法违规?

2020年,渤海证券完成了“20大连万达MTN001”、“20万达01”等债券的到期回售、转售业务,收取财务顾问费5,324.06万元。渤海证券2019年和2020年大部分财务顾问业务收入来自大客户万达。

但有意思的是,渤海证券2020年承担的“20万达01”等债券的到期回售、转售业务十分蹊跷,因为“20万达01”2020年9月份刚刚发行,回售期为三年后的2023年9月。难道,“20万达01”刚一发行,渤海证券就把三年后的回售转售事项都给安排好了,还提前收取了收入?

渤海证券在“20万达01”债券回售期到来之前就能提供财务顾问业务并确认收入,与公司之前的惯例不符,如上文提到的“16万达02”、“16万达03”、“16融创01”三家项目,都是2016年发行的债券,2019年“3+2”中的“3”到期,即到了回售期渤海证券才承担的债券回售转售财务顾问业务。

排队这两年:净利润降了60% ROE滑坡净利率“腰斩”

公开资料显示,渤海证券2021年12月递交招股书申报稿,排队时间接近两年半。

2021年,渤海证券营收、归母净利润分别为30.07亿元、18亿元。2022年和2023年,公司分别实现营收14.16亿元、21.01亿元;分别实现归母净利润5.01亿元、6.78亿元。

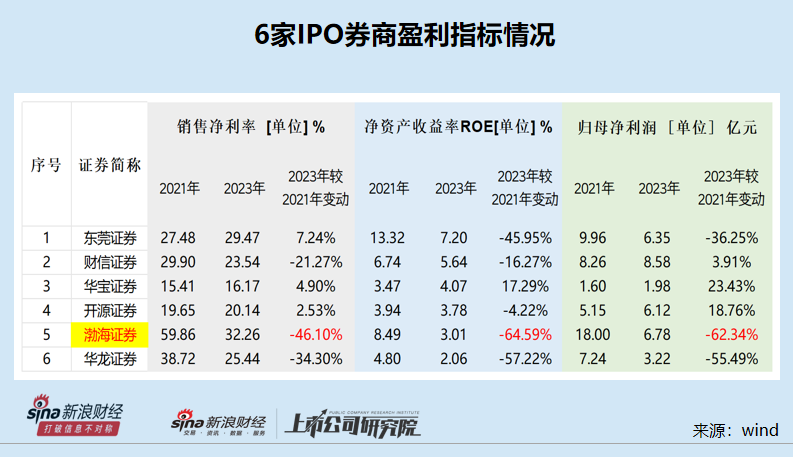

简单计算,渤海证券2023年的营收较2021年下降30.12%,归母净利润下降了62.34%,62.34%的净利润降幅在6家排队IPO的券商中是最大的。

除了净利润大降,渤海证券在排队这两年的净利率也接近“腰斩”。2021年,公司净利率为59.86%,2023年降至32.26%,接近腰斩的降幅在6家排队的IPO的券商中最高。

研究认为,ROE是券商估值波动的核心驱动力。wind显示,渤海证券2021年的净资产收益率是8.49%,2023年降至3.01%,降幅在6家排队的IPO的券商中同样是最大。

渤海证券净利润、净利率及ROE出现超过同行的巨大降幅,一个重要原因是公司自营业务收入占比较高,但投资收益及投资收益率波动较大。

招股书披露,渤海证券2021年的自营业务收入为17.01亿元,占总营收的比例高达56.59%,接近6成。2021年,公司自营业务的营业利润为15.16亿元,营业利润率高达89.15%。

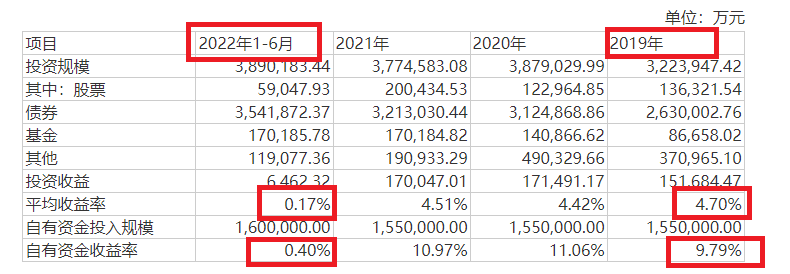

2021年末,渤海证券自营业务的投资规模为377.46亿元,投资收益17亿元,平均收益率为4.51%,自有资金收益率高达10.97%。

但到了2022年上半年(招股书只披露到此),渤海证券自营业务投资收益率降到了0.17%,也就是差点亏损;自有资金收益率降到了0.4%。

据公司2023年披露的报告,渤海证券2023年的自营业务收入约为7.15亿元,较2021年下降了约58%。

自营业务带有“靠行情吃饭”的特征,渤海证券依赖自营业务会出现业绩大幅波动的问题,不利于做大做强。因此,发展投行等具有差异化、特色化的业务,是中小券商的必答题。

去年股票承销收入为0 连续两年无股权承销业务

渤海证券投行业务这道“必答题”,在经历2019年的高光时刻后,收入一直不温不火。2019-2023年,渤海证券投行业务手续费净收入分别为4.18亿元、1.52亿元、1.43亿元、1.52亿元、1.35亿元。

细分业务看,渤海证券投行收入很大一部分来自财务顾问业务(此次被立案调查的业务),股票承销收入占比不高,2023年甚至为0。

wind显示,渤海证券2020-2023年的股票项目(IPO、增发、配股、可转债等)承销额分别为11.17亿元、43.07亿元、6.41亿元、0,承销保荐收入分别为0.46亿元、0.82亿元、0.17亿元和0。

更悲观的是,渤海证券已经连续两年没有股票承销保荐项目,没有了储备项目,意味着渤海证券短期内的股票项目承销收入依旧将是0。

wind显示,渤海证券自2022年2月完成泓禧科技北交所项目后,两年多时间都没有股票承销储备项目(以交易所受理为标准),无论是IPO项目还是再融资项目都没有承揽储备。

如今,渤海证券因投行业务被立案调查,对本就羸弱的股票承销业务无疑是雪上加霜,因为发行人会规避存在潜在被罚及信誉受损的投行,尤其是渤海证券还是一个小投行。