(卓创资讯分析师刘芸祯)

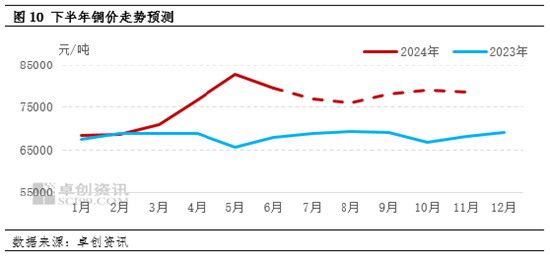

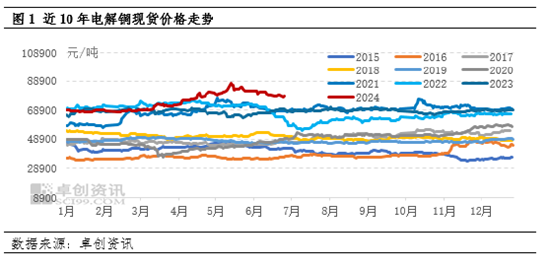

【导语】2024年上半年电解铜市场冲高回落,并在5月20日创下历史高值,成为有色中较为亮眼的品目。截至6月27日,卓创资讯1#电解铜1-6月份市场均价在79456.67元/吨,同比上涨17.06%,均值波动区间在68000-83000元/吨。下半年随着下游需求的释放以及美联储降息事件的落地,铜价有望在金九银十的需求旺季再次运行于高点位置。

铜价上半年冲高回落 一度直逼9万关口

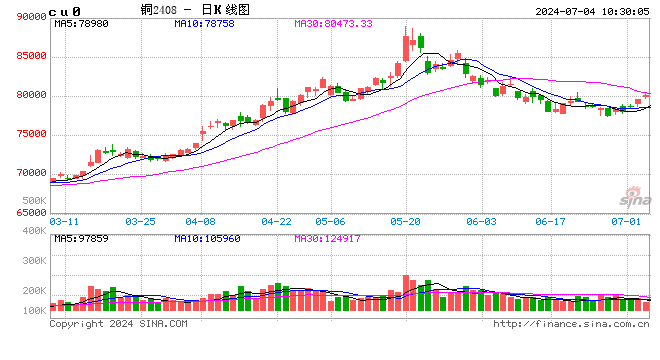

2024见证历史,铜价在5月20日创下高值,卓创资讯1#电解铜87195元/吨,环比涨幅5.65%,同比涨幅33.01%。价格上涨导火索主要来自于原料端铜精矿的短缺,以及国内外开年后经济数据回升明显,市场参与者对于后市一方面持有供应紧缺的担忧,另一方面对于铜市的需求有着充足的信心,随着投机行为的增加,多头资金不断涌入期货市场,拉动铜价冲向历史高点。但此轮涨幅在铜价抵达高点后并没有继续上探,转而下跌,初始下跌主要考虑到部分投机盘获利撤资,市场涨价热潮降温,后续铜价重心不断下探,最大驱动因素便是需求端的疲软。

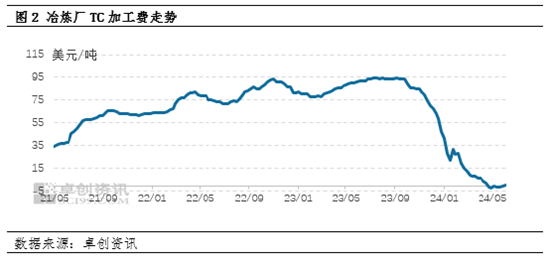

铜精矿短缺消息发酵 矿山议价权增加TC跌至负值

本轮铜价上涨其实早有预兆,在2023年年末,国外市场便已传出铜精矿短缺的消息,当时铜价仅维持偏强运行趋势,还未出现明显上扬。并且2023年TC价格较高,主因铜矿砂及其精矿仍延续增长趋势,全年累计进口量2753.6 万吨,同比增长 9.1%。由于铜精矿供给较为充分,铜加工费处于相对高位,也是导致2024年个别冶炼厂手持长单铜精矿比例较低的原因之一。

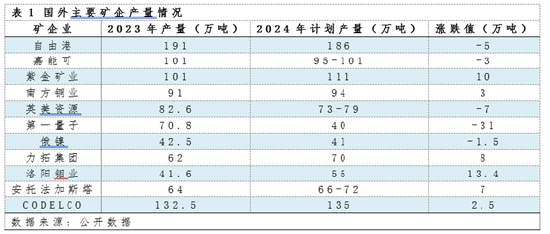

铜精矿短缺在进入2024年第一季度期开始初现端倪,一季度铜精矿进口量增幅放缓,据海关总署统计,1-3进口量为698.8万吨,同比增长5.1%。并且国外矿端缺口消息席卷整个铜市,供应的担忧加剧了市场的看涨积极性。据公开资料显示,2024年国外主要矿企计划产量较2023年有着不同程度的下调,其中影响量最大矿企来自英美资源下调产量以及第一量子旗下巴拿马铜矿科布雷的停产,预计2024年铜矿缺口在50万吨左右。除此之外,因矿石品味下降,水资源紧缺、国外因环境污染导致的抗议罢工活动频发、技术难题以及开采资金不足等原因,均是造成市场对于铜矿短缺形成担忧的因素。

铜精矿短缺的担忧随之带来的便是TC价格的下滑,因矿企议价权升高,TC价格一路跌至负值,在5月中旬TC为-1美元/吨,最受牵连的便是散单采购铜精矿的冶炼厂,亏损值一度扩大至2300元/吨附近,但相较而言,长单比例签订较高的冶炼厂相对利润可观,盈利在1500元/吨左右。此波局面,部分冶炼厂不得不被迫减产,以此止损,供应缺口消息愈演愈烈,看涨铜价情绪异常高涨。

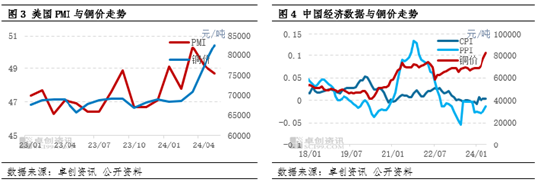

国内外制造业复苏 铜价上涨动力被加码

自2023年下半年起,全球经济复苏韧性较强,国内需求因一揽子政策的落地,市场预期经济复苏,铜需求向好,叠加宏观乐观情绪升温,2024年3月海外经济复苏迹象明显提升,并且呈现加速上涨。美国制造业PMI为50.3,为近两年的新高值,欧洲的制造业PMI连续呈现3个月环比上升,达48.4%,国内制造业自3月起,也出现同步回升,市场对于后市需求态度乐观,多头资金涌入有色市场,拉动盘面不断冲高,对于铜价上涨无疑形成一波强势加码。

强预期弱现实 铜价冲高回落

价格上冲至8万7以上端口后,市场回看现货表现,可以说是一塌糊涂,多头高点止盈获利撤资,铜价上涨动力开始降温,出现明显下滑走势,所驱动价格上涨的利多因素,在现货市场似乎完全没有体现,预期落空,市场开始回归现货基本面来思考后期铜价的走势。

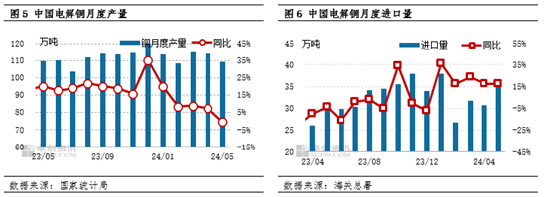

供应超预期增长 进口量保持高增

1-5月国内铜供应水平未发生较大变化,与市场供应收紧预期不符,1-5月电解铜产量558.7万吨,同比增幅8.42%。上半年供应缺口未显主要因为:一、国外矿山关停影响量并未传导至国内市场,仅为情绪发酵使然。二、电解铜运行至高点水平之后,精废价差拉大,最高值达4671元/吨,市场对于阳极板加工情绪高涨,冶炼厂也积极采购以应对铜精矿短缺带来的冲击,冶炼厂检修缺口得以弥补。

上半年,电解铜进口量达161.5万吨,同比增幅22.5%,其主要原因:一、一季度,进口比价表现偏强,进口窗口期打开,资源集中到港。二、中国是用铜量大国,对外依赖度本就较高,叠加冶炼厂供应量的下滑,更多的进口资源涌入。弥补产量缺口,也是使得目前铜供应偏宽松的主要因素点。供应收紧预期落空,铜价继续冲高动力不足,表现疲软下行。

高铜价使得本就疲软的下游需求更是雪上加霜

从电解铜主要下游终端:电线电缆、房地产、汽车、家电数据来看。

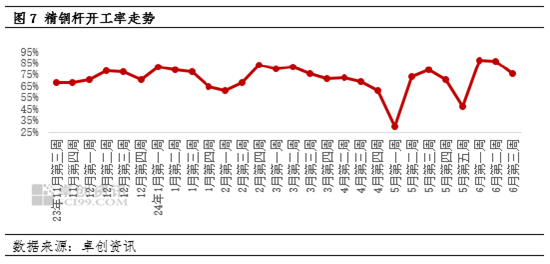

精铜杆主要下游终端集中于,国家电网、高压线缆以及漆包线,据国家能源局统计,1-5月,全国电源新增生产能力(正式投产)3243万千瓦,其中,水电397万千瓦,火电1932万千瓦;1-5月,全国全社会用电量累计21889亿千瓦时,同比增长1.1%;其中重工业用电量环比下滑明显,降幅达1.3%。精铜杆终端行业国家电网依旧保持稳增长态势,除此之外漆包线也成为铜杆亮眼产品,5月中旬精铜杆开工率出现回落达29.81%,高铜价使得杆企不得不停产,采取代加工的方式来分摊成本,更是有部分小型企业因资金周转不畅而倒在这波风雨之中,后期因铜价回落,开工率逐步回升,运行于80%左右的开工水平。

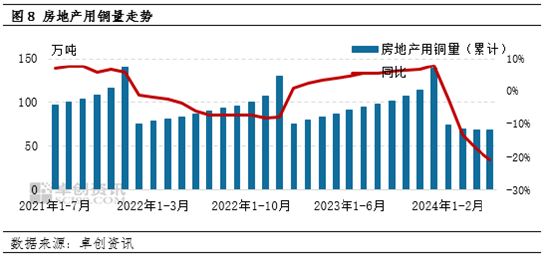

房地产行业,国家统计局统计,1—5月份,全国房地产开发投资40632亿元,同比下降10.1%,其中,住宅投资30824亿元,下降10.6%,1—5月份,房地产开发企业房屋施工面积688896万平方米,同比下降11.6%。根据卓创资讯监测的数据显示, 1-5月累计用铜量279.56万吨,同比下滑13.9%,房地产依旧不景气,拖累铜市需求。

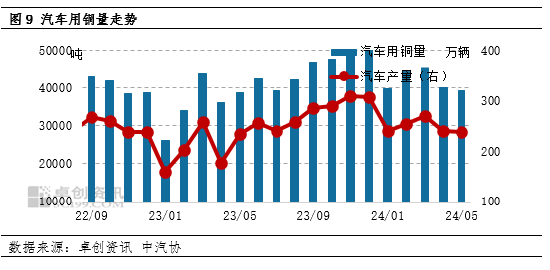

汽车行业,中汽协统计,2024 年 1-5 月,汽车产销分别完成 1138.4 万辆和 1149.6 万辆,同比分别增长 6.5% 和 8.3%。据卓创资讯监测,1-5月,汽车用铜量在20.9万吨,同比增幅16.8%,同比增长主因高基数导致,在前期政策面的带动下,新能源汽车出现产能过剩局面,2024年年初降库存操作开启,产量受限,所以分月来看,整体需求依旧较弱。

家电数据无疑是铜下游终端里一抹靓丽的色彩,国家统计局数据显示,空调1-5月累计产量12880.7万台,同比增长16.7%。冰箱1-5月累计产量4179.1万台,同比增长12.1%。洗衣机1-5月累计产量4495.4万台,同比增长9.4%。电视1-5月累计产量7758.8万台,同比下降0.1%,得益于新一轮的补库周期,以及海外出口东南亚,上半年2-4月份家电用铜量表现较好。

铜价进入回调整理阶段 静待库存拐点到来

2024年供需格局暂不会出现失衡状态,供应逐步向收紧局面靠拢,近两年铜矿集中性投产,全球铜矿供应呈现宽松趋势,但受制于铜矿整体品位逐年下降,社区与劳资矛盾导致的罢工风险仍存,预计未来矿端供应呈现下滑,井喷式爆发现象暂不会出现。而冶炼端,主要增产地区集中在中国,伴随行业利润较好以及产能投放,产量持续增加。伴随产量高增后,行业或面临再平衡,企业利润收窄,对后续产能负荷以及产能投放带来一定影响。

后市来看,一方面,铜价下跌,需求开始回暖,库存拐点将会出现。另一方面,当前供应缺口问题仍是市场主要担忧点,海外矿企停产消息频发,后市平衡差或将迈向供需紧平衡态势。

市场主要关注点:1.宏观数据以及美联储降息进程。2.下游需求释放力度,以及社会库存拐点能否提前到来。3.海外矿端的扰动。

以上为下半年影响价格的主要驱动因素,基于当前市场情况,对价格做如下预测:未来六个月铜价或呈现先跌后涨走势,上涨趋势难破高点,下跌趋势难破7万元关口,主要运行区间在76000-79000元/吨。后期来看,铜价的回落能否使得库存拐点提前到来是较为关键因素,7.8月为传统的需求淡季,且铜价趋于8万元上下的位置,在下游心中为较高点位,库存将在7.8月得到消耗。下半年,铜产量或继续受影响,上半年产量缺口主要受精废价差扩大,阳极板的产出来弥补,但当前电解铜价格下跌,废铜已不具备很强的替代优势,且下半年仍有冶炼厂有检修计划,供应得到一定收窄,此局面大概率出现在金九银十的需求旺季,而后进入年末,一年之内的收尾环节,铜价上涨得到削弱,偏强运行为主。